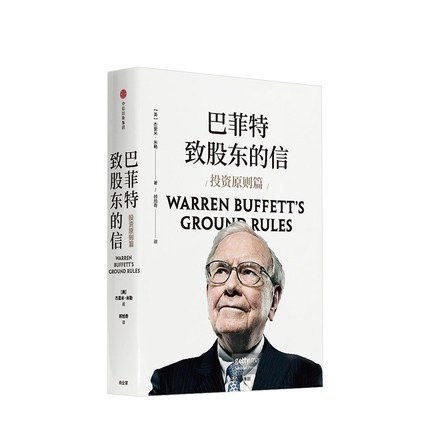

巴菲特致股东的信·投资原则篇

书刊介绍

内容简介

从跟随价值投资大师本杰明·格雷厄姆在纽约工作,到自己成为伯克希尔哈撒韦公司主席,沃伦·巴菲特一直管理者他的投资合伙基金——巴菲限合伙基金。在那段时间里,他创造了的巨大成就,他的合伙人尽管人数不多却在逐年增长,巴菲特每半年都会给他们写信,向他们分享自己的理财观念、投资方法以及诸多反思。这些信涵盖了一系列长期受用且相当的原则和方法,是巴菲特亲著的投资入门手册。从这些信中,我们可以领略到巴菲特严谨的思维智慧,这为我们提供了投资技巧方面的基本框架。至关重要的一点是,这些信记录了一位手中初只有一小笔资金的年轻投资者在成功过程中的思维模式——投资者可以采纳并运用这种思维形式,在自己深入市场探险的过程中获得长期成功。

杰里米·米勒从不同寻常的视角揭开这些信的面纱,展现了巴菲特独树一帜的多样化投资策略,也彰显了他要实现每年至少高出市场收益率10个百分点的目标和策略。这本书中的每一章都围绕着致股东的信中的一个观点或主题展开,这让我们得以窥探到巴菲特的思想和经验——这些经验无论在牛市还是熊市都,在各种投资环境下也一样——这也是他成功的基石。

作品目录

引 言 / VII基本原则 / VIII

章 本书用意 / 1

本杰明·格雷厄姆的基本原则 / 4

市场先生 / 7

持有股票犹如坐拥公司 / 8

市场猜想 / 10

可预测的股价回落 / 12

摘自“致股东的信”:投机行为、市场猜想及市场回落 / 14

智慧锦囊 / 18

第二章 复利增值 / 19

复利带来的乐趣 / 24

当今投资者面临的紧要问题 / 27

摘自“致股东的信”:复利带来的乐趣 / 31

智慧锦囊 / 36

第三章 市场指数:坐享其成的基本原理 / 37

当今共同基金的更高标准 / 40

多数基金终于折翼 / 43

摘自“致股东的信”:被动投资的案例 / 46

智慧锦囊 / 51

第四章 设定标准:无用功与功 / 53

宏伟的目标 / 58

时间是好的检验方法 / 60

摘自“致股东的信”:设定标准 / 63

智慧锦囊 / 70

第五章 合伙基金:精妙的体系构造 / 73

巴菲特合伙基金的基石 / 76

巴菲特合伙基金有限公司成立 / 78

BPL公司章程 / 80

投资者失利而经理得利之道 / 81

收益不佳情况下的佣金 / 82

有福可同享,有难不同当 / 82

流动性条款 / 83

摘自“致股东的信”:1960年关于BPL基金体系的全文 / 86

智慧锦囊 / 90

第六章 低估值型投资 / 93

低估值型股票的赢利原因 / 105

潜在价值法 / 107

新思路 / 111

品质综合法 / 116

你应该做什么? / 119

BLP案例分析:联邦信托公司 / 125

当前的情况 / 128

摘自“致股东的信”:低估值型股票 / 128

智慧锦囊 / 136

第七章 合并套利 / 139

合并套利 / 143

平衡绩效 / 146

开始套利行动吧 / 148

BPL案例分析:得州国家石油——1963年年末“致股东的信” / 149

“致股东的信”之经验学习:套利型投资 / 153

智慧锦囊 / 156

第八章 控股型投资 / 157

BPL案例分析:桑伯恩地图 / 160

控股型投资的经验 / 165

基于资产进行估值 / 172

调整资产价值:向上还是向下? / 173

经济活动直接影响公司价值 / 176

裙摆效应 / 177

“致股东的信”中的经验:控股型投资 / 181

智慧锦囊 / 187

第九章 登普斯特农机公司:资产转型之路 / 189

风车磨坊停下来 / 192

灵活思考 / 194

登普斯特同道中人 / 198

价值:账面价值vs.内在价值 / 199

估值现场 / 201

铭记资产负债表 / 202

“致股东的信”中的经验:登普斯特农机公司 / 203

致登普斯特农机公司股东的信(未收录于“致股东的信”)10 / 211

智慧锦囊 / 217

第十章 保守与传统 / 219

为自己考虑 / 224

建 仓 / 225

检验保守性投资 / 227

佳打算影响下个选择 / 228

“致股东的信”经验:传统与保守 / 229

智慧锦囊 / 239

第十一章 税收费用 / 243

混淆手段与目的 / 247

永远会怎样? / 250

避税计划 / 251

“致股东的信”的经验:赋税 / 253

智慧锦囊 / 259

第十二章 规模vs.绩效 / 261

“致股东的信”的经验:规模问题 / 269

智慧锦囊 / 273

第十三章 投机还是投资 / 275

与BPL同行 / 279

联合企业 / 281

看绩效基金历程 / 285

迥异的结尾 / 288

情商指数 / 290

“致股东的信”的经验:赌一把还是慢慢来 / 293

智慧锦囊 / 320

第十四章 分之智慧 / 323

比尔·鲁安简介 / 328

有人加入市政债券吗? / 331

控股股份事宜 / 334

“致股东的信”的智慧:关闭合伙基金 / 336

智慧锦囊 / 355

后记:迈向更高层次 / 357

附录一 巴菲特合伙基金历史收益 / 367

附录二 巴菲特合伙基金与信托基金及共同基金收益对照 / 369

附录三 红杉资本业绩表现红杉资本初10年收益与标准普尔500指数收益对照 / 370

附录四 登普斯特农机公司 / 371

附录五 巴菲特的后一封信——免税市政债券的运作模式 / 372

致 谢 / 391

注 释 / 393

· · · · · ·

作者简介

杰里米·米勒(Jeremy C. Miller)是伯克希尔公司的长期股东,在垂直研究所(合伙企业)从事机构销售业务,这是一家在纽约市成立的证券研究公司,其客户包括一些世界规模大的资金管理机构。每年伯克希尔股东年会前夕,他都会在奥马哈为一群客户举办晚宴。

精彩摘录

不管什么时候,我们要想知道其他人做一件事的结果是什么,通过激励机制来观察这个世界都会对我们大有帮助。激励机制就是世界运作的动力。它能帮助我们回顾过去,明白为什么有时候别人能做好的事情自己却不行.我始终相信,与一般的投资组合相比,我们的持仓更保守,而且大盘越涨,我们越保守。无论什么时候,我都尽量在投资组合中专门安排一部分资金,投资于至少在一定程度上独立于大盘的证券。大盘越涨,这部分投资所占比重就应该越高.

——引自章节:第五章合伙基金:精妙的体系构造/73

他说,一项投资的证券组合就好比一座果园,你不能期每年从每一种果树上都能收获果实。每种果树因为自身情况的不同,往往成熟的时间也无从从知道。在买入时,基本不会确切地知道这些低估值型股票什么时候能上涨,但是正因为其暗淡无光,正因为短期内看不到任何利好因素能带来上涨,才能有这么便宜的价格。对于低估值型股票,我们本来就没打算赚到最后一分钱,能在买入价与私有资本评估的合理价值中间的价位卖出,我们就很满意了。

——引自章节:第六章低估值型投资/93

相关推荐

-

图解庄家手段-揭秘坐庄38个手段教你轻松跟庄获利

图解庄家手段-揭秘坐庄38个手段教你轻松跟庄获利 本书特色 股市中只要有投机就有庄家,有庄家就会出现虚假的信号,盘面走势就会扑朔迷离。庄家善于伪装和变化,在美丽...

-

醉文明-收藏马未都-伍

醉文明-收藏马未都-伍 本书特色 寓教于乐的收藏文化读本零起点收藏爱好者之**清代官窑瓷器特色和鉴别常识大起底——看康熙、雍正、乾隆三朝官窑究竟有何不同皇家文化...

-

陈进郎《股市大赢家》

读者细心阅读《股市大赢家:我用K线写日记》,仔细揣摩,必有所收获。陈进郎先生纵横台湾股市二十年,靠股市赚进数亿元身家。成功

-

![[美] 威廉·江恩《股价的秘密》](http://oss.shudanhao.com/caiji/chazidian/2023/5931.jpg)

[美] 威廉·江恩《股价的秘密》

《股价的秘密》的目的在于为读者提供可以适用于股市的基本原则。我的知识来自于个人二十多年的经验,这其中我所走过的坎坷道路是

-

中华生活经典-格古要论

中华生活经典-格古要论 本书特色 《格古要论》,明曹昭著。本书简明扼要地对文物进行概述,对名玩优劣、作伪手法以及鉴伪要点均有所议论,使人展卷而能较为系统全面地了...

-

社会批判理论纪事(第14辑)

《社会批判理论纪事(第14辑)》内容简介:《社会批判理论纪事》第14辑以阿格妮丝·赫勒研究为主要专题,内容主要分为以下三个方面

-

黄鼎说书画鉴定-拍卖时代的鉴宝之路

黄鼎说书画鉴定-拍卖时代的鉴宝之路 本书特色 新生代文物鉴定专家黄鼎先生,在书画的真假鉴别、揭伪、名家艺术与价格认知上独具慧眼。本书汇集了黄鼎先生近十多年以来在...

-

刘梦熊《期货决胜108篇》

作为规避风险调节供需的期货交易是风行国际的金融活动。近年来,随着台湾经济迅速发展,国富民殷,游资充沛,然投资管首不足,以

-

超越巴菲特的投资艺术

超越巴菲特的投资艺术 内容简介 本书是作者根据自己十余年的投资经验及所学专业知识,用深入浅出的语言写出的一本投资理财图书。书中的核心投资思想是“牛市大赚,熊市保...

-

巴菲特如何选择超级明星股

巴菲特如何选择超级明星股 本书特色 我相信通过阅读本书对巴菲特选股基本准则以经典案例的系统分析,能够帮助投资者更好地学习巴菲选股的成功之道,从而进一步改善长期投...

-

《Quantitative Equity Portfolio Management》书籍《Quantitative Equity Portfolio Management》

PraiseforQuantitativeEquityPortfolioManagement"Amust-havereferenceforanyequitypo...

-

中国当代楹墨宝精鉴

中国当代楹墨宝精鉴 本书特色 楹联书法作品,是*具[中国特色]的文化艺术品。他内含诗词韵味,外显书法风采,历来深受人民大众的喜爱。为了充分展示当代书法名家在楹联...

-

约翰·聂夫的成功投资(典藏版)

约翰·聂夫(John Neff)约翰·聂夫生于1931年,1955年进入克利夫兰国家城市银行工作,1958年成为信托部门的证券分析主管,1963年进入威灵顿管理...

-

![[美] 保罗·皮尔泽《财富革命》](http://oss.shudanhao.com/caiji/chazidian/2023/6969.jpg)

[美] 保罗·皮尔泽《财富革命》

本书作者曾任布什和克林顿两届总统顾问,25岁即担任花旗银行副总裁,是美国著名的经济学家。本书是最这迄今为止最著名的著作。全

-

![[美] 特雷恩《大师的投资智慧》](http://oss.shudanhao.com/caiji/chazidian/2023/8787.jpg)

[美] 特雷恩《大师的投资智慧》

亏本的可能远大于发财。书中的投资大师为我们提出许多宝贵的忠告和警示。读者朋友们会发现本书的人物多是年长的大师,而且他们在

-

梁军儒《让时间为你积累财富》

《让时间为你积累财富-laobal十四年的巴菲特式投资实践》,主要内容包括:投资前应该知道的事情、大舍者才能大得、巴菲特投资理论

-

非富不可:曹仁超给年轻人的投资忠告

曹仁超(原名曹志明),现为香港信报财经新闻有限公司首席顾问。自1973年开始于《信报》以笔名“曹仁超”撰写财经专栏,以轻松有趣的笔触分析股票市场和政经局势,是该...

-

聪明的投资者(第4版)(精装)

聪明的投资者(第4版)(精装) 本书特色 《聪明的投资者(第4版)》巴菲特说:“在我的血管里,百分之八十流淌的是格雷厄姆的血液。”华尔街所有标榜价值投资法的经理...

-

索破《实现财务自由的安全策略》

所谓财务自由,并不是你拥有大笔的真实倾向财富才能企及,而仅是表示你不用为一份薪水而工作。此书就是帮助你通过投资摆脱工作,

-

日本陶艺

日本陶艺 内容简介 陶艺一词,一般理解为陶瓷艺术。陶是广义的,泛指陶器和瓷器;艺包含着技术和艺术,具体地反映在工艺技能的施展和艺术才能的表现。陶艺作品在工艺制作...